司法書士法人・行政書士かながわ総合法務事務所

神奈川県横浜市西区高島2-14-12 ヨコハマジャスト2号館5階

(横浜駅東口より徒歩3分)

TEL:045-328-1280

2024/06/06更新

金融ブラックになるとできないこと

「金融ブラックのデメリットとは…?」

「ブラックだとクレジットカードは使えない?」

信用情報に事故情報が記録されることを金融ブラック(ブラックリスト)と言います。

この金融ブラックは、債務整理を行った場合のデメリットとしても知られています。

この金融ブラックになると「お金を借りる」「買い物利用で翌月以降に支払う」いわゆる後払いが禁止されます。

具体的にどのような行為に注意したほうがいいのか?1つずつ確認しましょう。

目次)金融ブラックでできないこと

※見出しをクリックすると移動します※

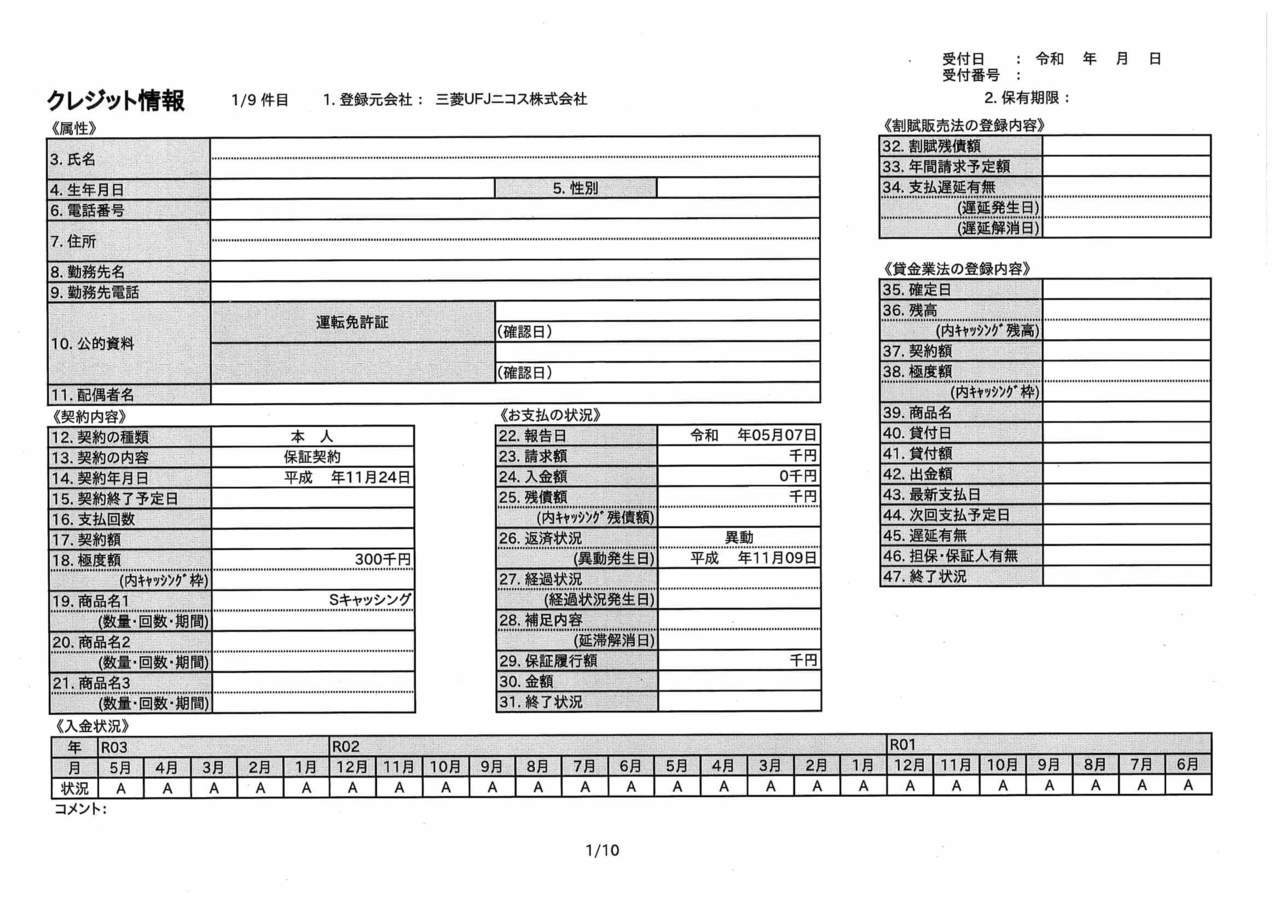

金融ブラックとは、信用情報機関(CIC、JICC、全銀協)などが保有する信用情報(上記画像参照)に、「事故情報が記録されること」です。

債務整理を行った場合や、2、3か月以上返済を延滞した場合に、信用情報に事故記録がつきます。

事故記録がついた場合の注意点

信用情報に事故記録がつくと、以下のような点に注意が必要です。

・クレジットカードは利用できない。

・ローン全般の審査に通りずらくなる。

・賃貸借での保証会社の利用ができない

・携帯電話の契約・機種変更時に端末代金は分割払いできない

以下、1つずつ確認をしていきましょう。

金融ブラックとカード利用

金融ブラックになると、カードの利用ができなくなります。

これは、クレジットカード・銀行のカードローンや消費者金融からの借入の全てが該当します。

買物での利用もできない

ブラックになると、ショッピングのカード利用もできません。

ショッピングでのリボ払いを始め、毎月利用する光熱費や携帯代の支払いなどもカード決済できなくなるので注意しましょう。

債務整理するカード以外も使えない

例えば、アコム・ニコス・三菱UFJとカードを持っている場合で、アコムだけに任意整理を行ったとします。

この場合、金融ブラックの影響で、手持ちのニコスや三菱UFJのカードも利用できなくなります。

また、新たにモビットのカードを申し込んでも、これも審査で落とされています。

債務整理するカード以外のカードも含めて、「後払い」型のカードは全て使用できなくなります。

後払いでないカードは使える

後払いでないデビットカードやプリペイドカードは、金融ブラックでも使えます。

また、アプリ(ペイディやメルペイ)での翌月後払いや、携帯電話のキャリア決済はブラックになっても利用できるようです。

金融ブラックになると、信用情報を元に審査を行っているローンは、基本的に利用できなくなります。

このローンは、住宅ローン、車のローン、電化製品など物品を購入する際のローンや美容エステのローンなど全てを含みます。

債務整理を行ってから10年程度は、この金融ブラックの期間が続きます。

自社ローンについて

中古車のオートローンなどで代表的ですが、「自社ローン」があります。

自社ローンでは、信用情報を元に融資審査を行っていない会社もあり、金融ブラックでもローン審査がおりることがあります。

・大きな金額のローンは組めない

・組みやすい分、ローン手数料が高い

ブラックでもローンを組める点はメリットですが、上記のような注意点もあります。

金融ブラックと賃貸

金融ブラックと賃貸物件の関係を確認してみましょう。

・今の家にそのまま住めるのか?更新できるのか?

・新しい家は借りれるのか?

この点を確認してみましょう。

債務整理をしても家を追い出されることはない…?

金融ブラックになっても、賃貸物件から追い出されることはありません。

これは、任意整理をして、自己破産をしてブラックになった場合でも一緒です。

仮に、「自己破産や個人再生を申し立てた時は本賃貸借契約を解除する」といった特約があっても、こうした特約は無効です。

ただし、それ以外に家賃の滞納があったりと、他の賃貸借契約の解除事由がある場合には、解除されることもあります。

債務整理をしても賃貸の更新はできる?

賃貸借契約の更新は、金融ブラックの影響以外に、オーナーの意向もあります。

家賃の増額、建物を取り壊したいなどの状況があれば、そもそも更新に至らないケースもあります。

また、家賃の滞納があった場合にも、更新を拒絶されるケースもあるでしょう。

任意整理を行ったことが原因で、賃貸物件の更新ができなかったという話は聞いたことがありません。

自己破産や個人再生でも同様です。

家賃が滞りなく支払われていれば、その他の事情がない限り、賃貸借契約の更新はできると思って大丈夫でしょう。

新しい賃貸物件に引っ越す場合

今の自宅から、新しい賃貸物件に引っ越す場合の注意点は2つあります。

1つ目は、「保証会社利用が必須の物件を避けること」です。

保証人の代わりに家賃保証を請け負う会社を、保証会社と言います。

保証会社を利用するにも審査があり、ブラックの場合は審査に通らないケースがあります(審査に通るケースもあり、100%通らないわけではありません)。

・保証会社が不要な賃貸物件

・保証人を立てれば大丈夫な賃貸物件

を選ぶようにしましょう。

2つ目は、対象の賃貸物件の家賃がクレジットカード払いの場合です。

ブラックになり、クレジットカードの利用が制限されているため、その支払い方法では審査落ちになる可能性が高いと言えます。

口座振替や振込みで対応できるか?確認してみましょう。

基本的に、今使っている携帯電話はそのまま利用できます。

また、ブラックになったからといって、分割払いの本体代金を一括請求されることもありません。

例外として、自己破産を行った場合においては、本体代金の未払い分も借金と考えます。そのため、端末代金の未払い分があると強制解約になるため、その電話は使えなくなります。

ブラック後の新規契約や機種変更

ブラックになった後、携帯電話の新規契約や機種変更をする場合、「本体代金を一括購入」することが条件となります。

携帯電話の本体代金の購入は、ショッピングの後払いと同じ位置づけです。

そのため、後払いの禁止された金融ブラックでは、本体代金の分割払いは審査に通らないのです。

ホームページの執筆者

司法書士法人かながわ総合法務事務所の代表。2008年より司法書士登録。

債務整理を専門とし1万件以上の事案を解決してきました。こうした経験を記した「債務整理の専門家ブログ」は多くの方に好評を頂いております。

債務整理のことなら当事務所にお任せ下さい。日本全国の方に無料相談を行っています。

債務整理の無料相談はこちら

「優しく」「親身に」「安全な債務整理を」ご相談者のみなさまが、安心して進められる手続きをご提案します。

- 任意整理の和解実績1万件以上

- 日本全国で無料相談に対応。

- 家族・職場に秘密の方もご安心を

- 電話・メール共にご相談は無料

- 電話相談は予約不要。すぐにOK

- 今月の返済が難しい場合も大丈夫!